10.3.1. Российские законы, регулирующие страхование

Для правильного ориентирования на рынке страховых услуг важно понимать, какими нормативными актами регулируются возникающие на нем отношения и какова общая логика законодательства в этой сфере.

Гражданский кодекс РФ включает специальную главу 48 «Страхование», в которой определены основные понятия, применяемые в российских договорах о страховании, существенные условия этих договоров, порядок их заключения и прекращения. Говорится, что страхование может быть как добровольным, так и обязательным (предусмотренным специальными законами).

Отношения между страховщиками и страхователями и взаимодействие страховых организаций между собой регулируются Законом РФ «Об организации страхового дела в Российской Федерации» от 27.11.1992 N 4015–1.

Обязательных видов страхования в России пока относительно немного. Это медицинское страхование, страхование жизни и здоровья полицейских, пожарных, военнослужащих и т.п., страхование ответственности владельцев автотранспортных средств, страхование вкладов физических лиц в банках, страхование ответственности владельцев опасных объектов и обязательное страхование гражданской ответственности перевозчика. Кроме того, обязательное страхование ответственности требуется при осуществлении некоторых видов профессиональной деятельности (например, такое требование установлено для частных нотариусов). Тарифы по обязательным видам страхования устанавливаются государством.

В некоторых ситуациях можно столкнуться с требованием обязательного наличия добровольной страховки. Очень часто для получения визы для поездки за границу требуется специальная медицинская страховка, а при поездке за границу на личном автомобиле потребуется «Зеленая карта» - специальная страховка ответственности за ущерб третьим лицам от аварии, которая может произойти во время поездки по вашей вине.

Федеральный закон «Об ипотеке (залоге недвижимости)» от 16.07.1998 N 102-ФЗ говорит об обязанности страховать предмет залога, если кредитным договором специально не предусмотрено отсутствие такого страхования. При этом остальные виды страхования (титульное и страхование жизни) обязательными по закону не являются, так что при желании кредитополучатель может от них отказаться.

Кодекс говорит, что страховой договор личного страхования является публичным. Это означает, что страховая компания не вправе отказать обратившемуся к ней клиенту в заключении договора, если такие договоры уже заключены с другими клиентами.

Отношения страхователей - физических лиц и страховщиков (страховых компаний) регулируются Законом о защите прав потребителей. Подробнее о принципах такого регулирования можно прочитать в соответствующей главе.

| Термин | Что он означает |

|---|---|

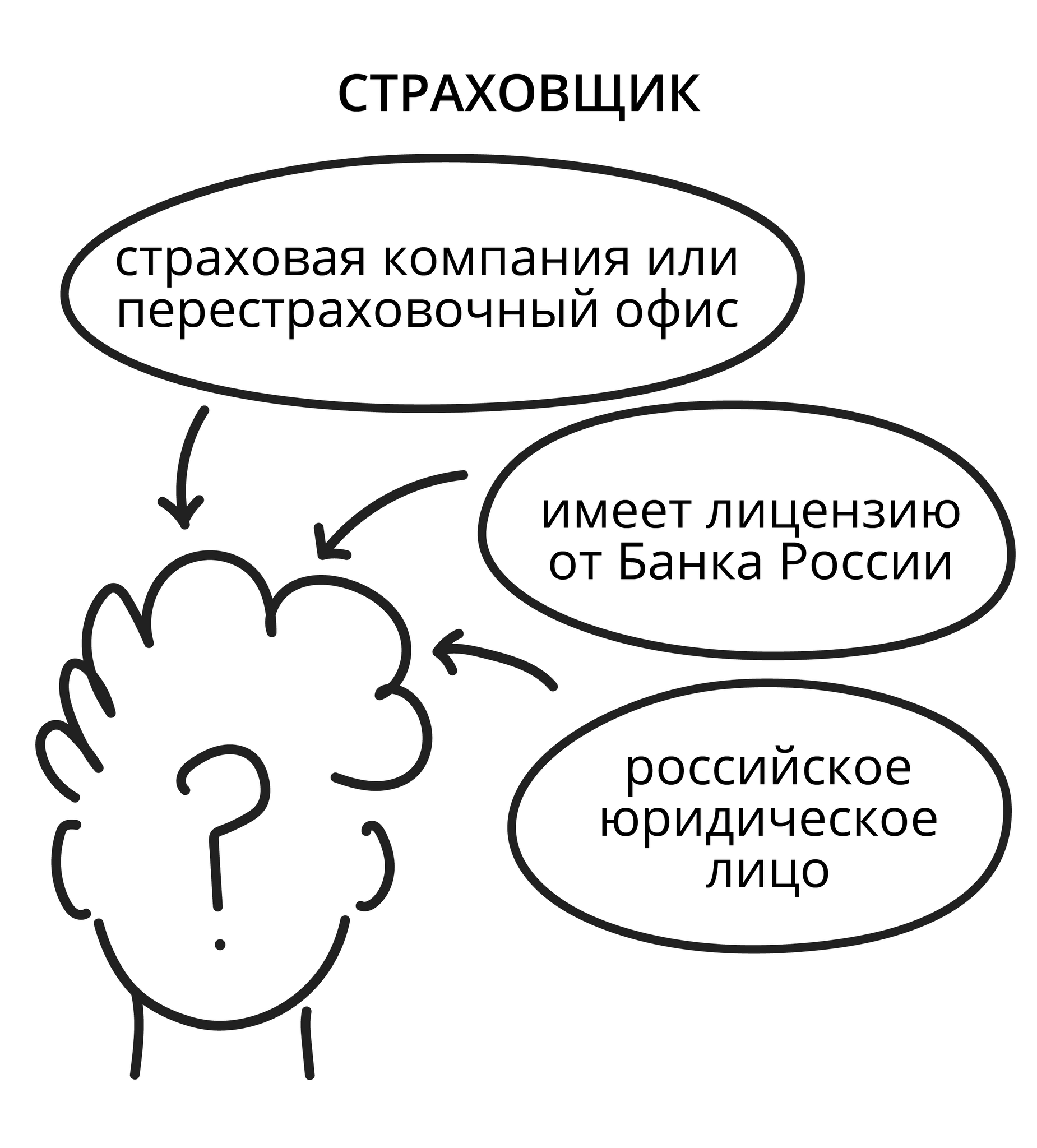

| Страховщик | Юридическое лицо, имеющее лицензию на осуществление страховой деятельности и принимающее на себя обязательство возместить убытки по договору страхования или выплатить страховую сумму |

| Страхователь | Любое дееспособное физическое или юридическое лицо, заключившее со страховщиком договор страхования |

| Застрахованное лицо | Физическое лицо, жизнь, здоровье или имущество которого застрахованы по договору личного страхования (в его роли также может выступать страхователь) |

| Выгодоприобретатель | Лицо, в пользу которого заключается договор, тот, кто при наступлении страхового случая получит страховую выплату |

| Страховой агент | Лицо, занимающееся заключением договоров страхования от имени и по поручению страховщика |

| Страховой брокер | Предприниматель или юридическое лицо, осуществляющие посредническую деятельность на рынке страховых услуг и заключающий договоры страхования от своего имени, но в интересах клиентов, которыми могут быть как страхователи, так и страховщики |

Оцените материал

Ваша оценка

{{comment}}